シュローダー マクロ経済見通し(2024年10-12月期)

基本シナリオ

【米国】

労働市場は低迷ではなく正常化に向かっており依然として堅調であるほか、家計の状態は良好であり、消費支出が経済成長を下支えするとみています。トランプ次期大統領の政策に関する不確実性は残るものの、経済成長を促進する政策が施行され、米国経済成長率は2025年に2.5%、2026年には2.7%に加速するとみています。堅調な経済成長によりインフレ率は従来の想定より高くなる可能性があり、2025年は+2.4%となるほか、2026年には+2.7%に再加速し、米連邦準備制度理事会(FRB)は2026年に再び利上げを実施すると考えます。

【ユーロ圏】

ユーロ圏経済は足元からの改善を見込むものの、 2025年から2026年にかけて厳しい状況が続くとみています。消費者はインフレ減速を好感するものの、インフレの2%回帰が難航することで、欧州中央銀行(ECB)の利下げ幅を抑制する可能性があるため、ECBの預金ファシリティ金利のターミナルレートは2.5%になると想定しています。そのほか、欧州製造業の低迷が長引くことを想定します。

【英国】

労働党が打ち出した政策は、英国経済成長を促進すると考えており、2025年は1.6%、2026年は1.5%の経済成長を見込んでいます。インフレについてはイングランド銀行(BoE)の物価目標である2%に持続的に回帰することは難航するとみており、BoEによる利下げは段階的なものになると考えます。四半期に一度の利下げにより、2025年中ごろに、BoEは政策金利を4.25%に引き下げると考えます。

【エマージング諸国】

トランプ次期政権下で米国経済成長が促進された場合、輸出品への需要やコモディティ価格の上昇、製造業のサプライチェーンに対する投資の拡大から、一部のエマージング国は恩恵を受ける可能性があります。しかし、米ドル高や実質金利上昇等がマイナス要因となり、全体的にはエマージング経済の足枷となる可能性があります。

中国については、25年の経済成長率を4.0%(従来予想:4.3%)に引き下げたほか、26年の成長も4.3%と改善幅は限定的になるとみています。輸出は関税引き上げに関する動向が懸念されるほか、内需については改善の兆しが見えていません。中国当局による内需刺激策も限定的であることから、景気の悪化基調は少なくとも2025年中ごろまでは継続し、インフレは0%近辺で推移するとみています。中国経済に対する見通しを改善するためには、GDP対比4-5%程度の規模の財政出動が必要であると考えます。

今後想定される他のシナリオ

基本シナリオについては前回から変わらず「ソフトランディング」を想定しています。基本シナリオ以外で最も可能性の高いリスクシナリオとして、デフレーションシナリオの「トランプ氏の積極的な政策実施」を想定しています。「Make America Great Again(アメリカ合衆国を再び偉大な国に)」に則り政策が実施され、移民規制の強化や関税引き上げが労働市場とサプライチェーンの混乱を招き、経済成長が抑制されるというシナリオです。その他のリスクシナリオとしては、デフレーションシナリオの「2025年の米国景気後退」や「米国債券市場の警鐘」、リフレーションシナリオの「過度な利下げ」や「中国発の景気刺激策」を想定しています。

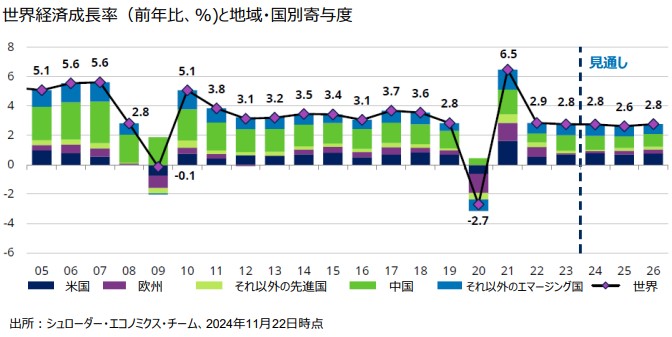

世界の実質GDP成長率見通し

[画像1]https://digitalpr.jp/simg/2027/101155/500_251_202412171238316760f23713063.jpg

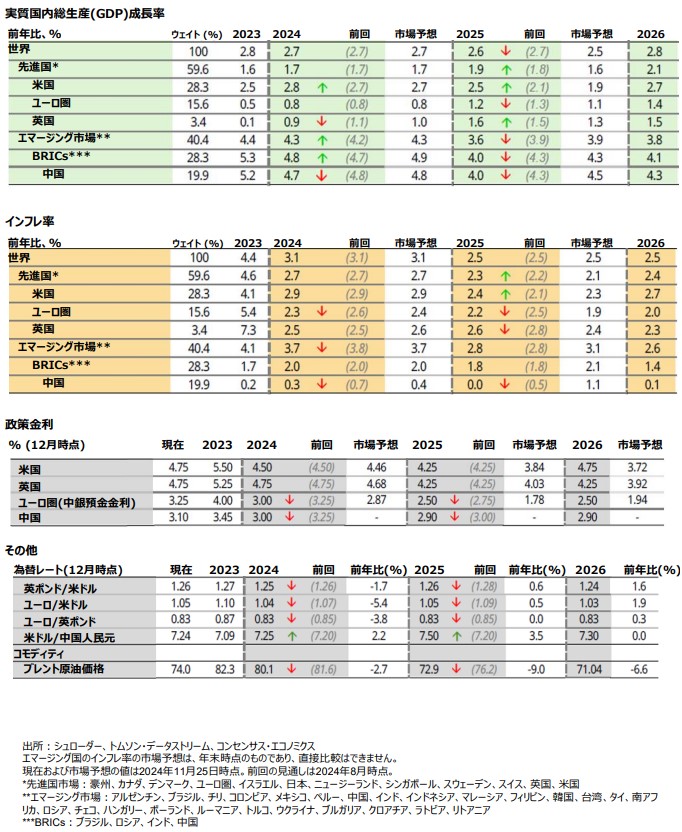

シュローダー・エコノミクス・チームによる見通し(基本シナリオ)

[画像2]https://digitalpr.jp/simg/2027/101155/550_671_202412171252536760f59542659.jpg

【本資料に関するご留意事項】

本資料は、情報提供を目的として、シュローダー・インベストメント・マネージメント・リミテッド(以下、「作成者」といます。)が作成した資料を、シュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が和訳および編集したものであり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

本レポートは、Schroders Investment Management Limitedが海外の機関投資家向けに作成した資料を、シュローダー・インベストメント・マネジメント株式会社が翻訳・編集したものです。本レポートは、シュローダーのグローバルベースの一般的な取り組み・考え方をご紹介する目的で作成しており、日本の投資者を対象としない内容を含む場合があります。

本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。

本資料を弊社の許諾なく複製、転用、配布することを禁じます。

関連リンク

シュローダの視点

https://www.schroders.com/ja-jp/jp/asset-management/insights/

プレスリリース詳細へ https://digitalpr.jp/r/101155

【米国】

労働市場は低迷ではなく正常化に向かっており依然として堅調であるほか、家計の状態は良好であり、消費支出が経済成長を下支えするとみています。トランプ次期大統領の政策に関する不確実性は残るものの、経済成長を促進する政策が施行され、米国経済成長率は2025年に2.5%、2026年には2.7%に加速するとみています。堅調な経済成長によりインフレ率は従来の想定より高くなる可能性があり、2025年は+2.4%となるほか、2026年には+2.7%に再加速し、米連邦準備制度理事会(FRB)は2026年に再び利上げを実施すると考えます。

【ユーロ圏】

ユーロ圏経済は足元からの改善を見込むものの、 2025年から2026年にかけて厳しい状況が続くとみています。消費者はインフレ減速を好感するものの、インフレの2%回帰が難航することで、欧州中央銀行(ECB)の利下げ幅を抑制する可能性があるため、ECBの預金ファシリティ金利のターミナルレートは2.5%になると想定しています。そのほか、欧州製造業の低迷が長引くことを想定します。

【英国】

労働党が打ち出した政策は、英国経済成長を促進すると考えており、2025年は1.6%、2026年は1.5%の経済成長を見込んでいます。インフレについてはイングランド銀行(BoE)の物価目標である2%に持続的に回帰することは難航するとみており、BoEによる利下げは段階的なものになると考えます。四半期に一度の利下げにより、2025年中ごろに、BoEは政策金利を4.25%に引き下げると考えます。

【エマージング諸国】

トランプ次期政権下で米国経済成長が促進された場合、輸出品への需要やコモディティ価格の上昇、製造業のサプライチェーンに対する投資の拡大から、一部のエマージング国は恩恵を受ける可能性があります。しかし、米ドル高や実質金利上昇等がマイナス要因となり、全体的にはエマージング経済の足枷となる可能性があります。

中国については、25年の経済成長率を4.0%(従来予想:4.3%)に引き下げたほか、26年の成長も4.3%と改善幅は限定的になるとみています。輸出は関税引き上げに関する動向が懸念されるほか、内需については改善の兆しが見えていません。中国当局による内需刺激策も限定的であることから、景気の悪化基調は少なくとも2025年中ごろまでは継続し、インフレは0%近辺で推移するとみています。中国経済に対する見通しを改善するためには、GDP対比4-5%程度の規模の財政出動が必要であると考えます。

今後想定される他のシナリオ

基本シナリオについては前回から変わらず「ソフトランディング」を想定しています。基本シナリオ以外で最も可能性の高いリスクシナリオとして、デフレーションシナリオの「トランプ氏の積極的な政策実施」を想定しています。「Make America Great Again(アメリカ合衆国を再び偉大な国に)」に則り政策が実施され、移民規制の強化や関税引き上げが労働市場とサプライチェーンの混乱を招き、経済成長が抑制されるというシナリオです。その他のリスクシナリオとしては、デフレーションシナリオの「2025年の米国景気後退」や「米国債券市場の警鐘」、リフレーションシナリオの「過度な利下げ」や「中国発の景気刺激策」を想定しています。

世界の実質GDP成長率見通し

[画像1]https://digitalpr.jp/simg/2027/101155/500_251_202412171238316760f23713063.jpg

シュローダー・エコノミクス・チームによる見通し(基本シナリオ)

[画像2]https://digitalpr.jp/simg/2027/101155/550_671_202412171252536760f59542659.jpg

【本資料に関するご留意事項】

本資料は、情報提供を目的として、シュローダー・インベストメント・マネージメント・リミテッド(以下、「作成者」といます。)が作成した資料を、シュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が和訳および編集したものであり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

本レポートは、Schroders Investment Management Limitedが海外の機関投資家向けに作成した資料を、シュローダー・インベストメント・マネジメント株式会社が翻訳・編集したものです。本レポートは、シュローダーのグローバルベースの一般的な取り組み・考え方をご紹介する目的で作成しており、日本の投資者を対象としない内容を含む場合があります。

本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。

本資料を弊社の許諾なく複製、転用、配布することを禁じます。

関連リンク

シュローダの視点

https://www.schroders.com/ja-jp/jp/asset-management/insights/

プレスリリース詳細へ https://digitalpr.jp/r/101155